Ekonomi supply-side

Ekonomi supply-side adalah sebuah teori makroekonomi yang menyatakan bahwa pertumbuhan ekonomi dapat secara efektif dapat dimajukan dengan penurunan pajak, pengurangan regulasi, dan mengizinkan perdagangan bebas.[1][2] Menurut teori ekonomi supply-side, para konsumen akan mendapatkan manfaat dari suplai barang dan jasa yang lebih besar dengan harga yang rendah, dan lapangan pekerjaan akan meningkat.[3] Kebijakan fiskal supply-side dirancang untuk meningkatkan penawaran agregat, berlawanan dengan permintaan agregat, yang oleh karenanya memperluas produksi dan lapangan pekerjaan sembari menurunkan harga. Kebijakan-kebijakan tersebut memiliki jenis-jenis yang umum seperti:

- Investasi pada sumber daya manusia, seperti pendidikan, kesehatan, dan mendorong transfer teknologi dan proses bisnis, untuk meningkatkan produktivitas (hasil per pekerja). Mendorong perdagangan bebas global melalui kontainerisasi adalah salah satu contohnya.

- Pengurangan pajak, untuk memberikan insentif dalam bekerja, berinvestasi dan mengambil risiko. Menurunkan tarif pajak pendapatan dan menghapus atau menurunkan bea adalah contoh dari kebijakan ini

- Investasi pada peralatan modal baru dan riset dan pengembangan, untuk lebih meningkatkan produktivitas. Mengizinkan usaha-usaha untuk mendepresiasi peralatan modal mereka lebih cepat (misal satu tahun alih-alih 10 tahun) memberikan mereka insentif keuangan untuk berinvestasi pada peralatan tersebut.

- Pengurangan regulasi pemerintah, untuk mendorong pembentukan dan ekspansi usaha.[4]

Dasar dari ekonomi supply-side adalah kurva Laffer, sebuah hubungan teoretis antara tarif pajak dan pendapatan negara.[5][6][7][8] Kurva Laffer menunjukkan bahwa ketika tingkat pajak terlalu tinggi, menurunkan tarif pajak akan meningkatkan pendapatan negara melalui pertumbuhan ekonomi yang lebih tinggi, meskipun tingkat pajak mana yang dikatakan "terlalu tinggi" masih diperdebatkan.[9][10][11] Survei para ekonom pada tahun 2012 menemukan bahwa tidak ada yang setuju bahwa menurunkan tarif pajak pendapatan federal di AS akan meningkatkan pendapatan pajak tahunan dalam lima tahun.[12] Kritikus juga berargumen bahwa beberapa potongan pajak besar di Amerika Serikat dalam 40 tahun terakhir tidak meningkatkan pendapatan.[13][14][15]

Istilah "supply-side economics" selama beberapa waktu diyakini diciptakan oleh jurnalis Jude Wanniski pada 1975, menurut Robert D. Atkinson, istilah "supply-side" pertama kali digunakan pada 1976 oleh Herbert Stein (mantan penasihat ekonomi Presiden Richard Nixon) dan kemudian digunakan kembali di tahun yang sama oleh Jude Wanniski.[16] Istilah ini mengacu pada pemikiran ekonom Robert Mundell dan Arthur Laffer.

Asal-usul historis

[sunting | sunting sumber]

Ekonomi supply-side dikembangkan sebagai jawaban terhadap stagflasi era 1970an.[18] Teori tersebut diambil dari beberapa pemikiran ekonomi non-Keynesian, termasuk Mazhab Chicago dan Mazhab Klasik Baru.[19][20] Bruce Bartlett, seorang pendukung ekonomi supply-side, menelusuri asal muasal pemikiran tersebut dari filsuf Ibnu Khaldun dan David Hume, satiris Jonathan Swift, ekonom politik Adam Smith dan Menteri Keuangan Amerika Serikat Alexander Hamilton.[21]

Bartlett di tahun 2007 menyatakan bahwa

Saat ini, hampir tidak ada ekonom yang mempercayai apa yang diyakini oleh penganut paham Keynesian pada tahun 1970an dan sebagian besar menerima gagasan dasar ekonomi supply-side – bahwa insentif itu penting, bahwa tarif pajak yang tinggi berdampak buruk bagi pertumbuhan, dan bahwa inflasi pada dasarnya merupakan fenomena moneter. Akibatnya, tidak ada lagi perbedaan berarti antara perekonomian supply-side dan perekonomian arus utama.

...

Saat ini, ekonomi supply-side telah dikaitkan dengan obsesi untuk memotong pajak dalam kondisi apa pun. Para pendukungnya di Kongres dan di tempat lain tidak lagi membatasi diri mereka pada pemotongan tarif pajak marginal – pajak atas setiap tambahan dolar yang diperoleh – seperti yang dilakukan oleh para supply-siders awal. Sebaliknya, mereka mendukung pemotongan pajak yang paling menarik perhatian dan meragukan secara ekonomi dengan intensitas yang sama. ... saat ini sudah umum untuk mendengar klaim para pemotong pajak, yang secara tidak masuk akal mengklaim bahwa semua pemotongan pajak meningkatkan pendapatan.[22]

Pendukung kebijakan ekonomi supply-side saat ini mengklaim bahwa tarif pajak yang lebih rendah menghasilkan keuntungan makroekonomi dan menekankan keuntungan ini ketimbang paham tradisional liberal klasik mereka yang menentang perpajakan karena mereka umumnya menentang pemerintahan. Klaim tradisional mereka adalah bahwa tiap manusia mempunyai hak atas dirinya sendiri dan kepemilikannya dan karenanya perpajakan itu tidak bermoral dan memiliki dasar hukum yang patut dipertanyakan.[23] Di sisi lain, ekonom supply-side berpendapat bahwa dugaan keuntungan kolektif ini (misal peningkatan hasil ekonomi dan efisiensi) memberikan dorongan utama untuk pemotongan pajak.

Seperti pada ekonomi klasik, ekonomi supply-side mengusulkan bahwa produksi atau penawaran adalah kunci dari kemakmuran ekonomi dan konsumsi atau permintaan hanya sebatas konsekuensi sekunder. Pada mulanya, gagasan ini telah disimpulkan pada Hukum Pasar Say, yang menyatakan: "Suatu produk baru saja diciptakan, sejak saat itu juga, produk tersebut menyediakan pasar bagi produk-produk lain sesuai dengan nilai produknya." atau dengan kata lain, produksi (penawaran) haruslah terjadi lebih dahulu untuk menciptakan aktivitas ekonomi atau dagang.

Ekonomi supply-side mulai populer di kalangan politisi Partai Republik dari 1977 ke depan. Sebelum 1977, politisi Republik terbagi pada isu pengurangan pajak, dengan sebagiannya menghawatirkan bahwa pemotongan pajak akan mengakibatkan inflasi dan memperburuk defisit.[24]

Pada 1978, Jude Wanniski menerbitkan buku The Way the World Works dimana ia menjabarkan teori utama ekonomi supply-side[25] dan menjelaskan detail tentang kegagalan sistem tarif pajak tinggi progresif dan kebijakan moneter Amerika Serikat dibawah Richard Nixon dan Jimmy Carter di era 1970an. Wanniski mengusulkan tarif pajak yang rendah dan kembali pada semacam sistem standar emas, serupa dengan Sistem Bretton Woods tahun 1944-1971 yang ditinggalkan Nixon.

Definisi dan prinsip

[sunting | sunting sumber]

James D. Gwartney dan Richard L. Stroup memberikan penjelasan mengenai ekonomi supply-side sebagai suatu paham bahwa penyesuaian pada tarif pajak marginal memilki dampak yang signifikan terhadap penawaran total.[26] Gwartney dan Stroup mengatakan "bahwa argumen supply-side memberikan fondasi bagi kebijakan pajak Reagan, yang mengarah kepada pengurangan tarif pajak marginal yang signifikan di Amerika Serikat selama 1980an."[26]

Barry P. Bosworth memberikan penjelasan lain dengan pemaparkan ekonomi supply-side dari dua sudut pandang:

- "Minat yang luas terhadap faktor-faktor penentu penawaran agregat – volume dan kualitas modal dan pemakaian pekerja dan efisiensi penggunaannya"[27]

- "Fokus yang lebih sempit pada pengurangan pajak sebagai cara untuk meningkatkan penawaran tabungan, investasi, dan pekerja."[27]

Supply-side vs. pendekatan terdahulu terhadap kebijakan ekonomi

[sunting | sunting sumber]Ekonomi supply-side bermula sebagai alternatif terhadap ekonomi Keynesian, yang berfokus pada kebijakan makroekonomi dalam pengelolaan permintaan akhir.[28] Ekonomi demand-side bertumpu pada pandangan perekonomian dengan harga tetap, dimana permintaan memainkan peran utama dalam menentukan pertumbuhan penawaran di masa depan, yang mana memungkinkan adanya implikasi insentif pada investasi.[27]

Pendekatan kebijakan Keynesian berfokus pada pengelolaan permintaan sebagai instrumen penting untuk mempengaruhi produksi agregat dan PDB, sedangkan monetarisme berfokus pada pengelolaan agregat moneter dan kredit. Tidak seperti ekonomi supply-side, ekonomi demand-side berbasis pada asumsi bahwa peningkatan PDB adalah hasil dari peningkatan belanja.[29]

Pendekatan kebijakan tradisional ditentang dengan teori ekonomi supply-side pada Pemerintahan Reagan di era 1980an. Teori ini mengklaim bahwa kebijakan fiskal dapat mengarah pada perubahan di penawaran dan juga permintaan.[30] Maka, ketika tarif pajak marginal tinggi, konsumen akan mengejar waktu luang tambahan dan konsumsi saat ini ketimbang mengejar pendapatan saat ini dan pendapatan tambahan di masa depan. Oleh karena itu, ada pengurangan pada usaha kerja dan investasi, yang menyebabkan menurunnya produksi dan PDB, terlepas dari tingkat permintaan total.

Dengan asumsi ini, ekonom supply-side merumuskan gagasan bahwa potongan pada tarif pajak marginal memiliki dampak positif pada pertumbuhan ekonomi.

Peran tarif pajak marginal

[sunting | sunting sumber]Fokus utama ekonomi supply-side adalah mendorong pertumbuhan ekonomi. Dalam kasus ini, beberapa studi telah menyarankan untuk mempertimbangkan dua harga relatif.

Yang pertama mempengaruhi keputusan individu atas distribusi pendapatan mereka antara tabungan dan konsumsi.[31] Biaya dari keputusan individu untuk menetapkan satu unit pendapatan untuk tabungan atau konsumsi adalah nilai masa depan dari unit tersebut, yang telah diserahkan dengan memilih antara untuk dikonsumsi atau ditabung. Nilai unit pendapatan ditentukan oleh tarif pajak marginal. Oleh karena itu, tarif pajak yang tinggi akan mengurangi biaya konsumsi, yang menyebabkan jatuhnya investasi dan tabungan. Di saat yang sama, tarif pajak yang rendah akan menyebabkan tingkat investasi dan tabungan naik, sementara tingkat konsumsi turun.[29]

Harga yang kedua mempengaruhi keputusan individu atas distribusi waktu mereka antara kerja dan waktu luang.[31] Biaya dari keputusan individu untuk mengalokasikan satu unit waktu untuk kerja atau waktu luang mewakili pendapatan saat ini, yang telah diserahkan dengan memilih antara kerja atau waktu luang. Biaya tersebut juga termasuk pendapatan masa depan, yang telah diserahkan untuk waktu luang ketimbang untuk meningkatkan kemampuan profesional. Nilai pendapatan yang hilang itu ditentukan oleh tarif pajak yang ditetapkan terhadap pendapatan tambahan. Karenanya, kenaikan tarif pajak marginal akan mengarah pada penurunan harga waktu luang. Tetapi, jika tarif pajak marginal menurun, biaya waktu luang akan meningkat.[29]

Kedua jumlah dari pendapatan yang dipertahankan dan dipajaki ditentukan oleh tarif pajak marginal.[29] Itulah mengapa, dari sudut pandang ekonomi supply-side, tarif pajak marginal memiliki peran signifikan dalam menentukan perkembangan ekonomi. Karena peran krusialnya dalam menentukan berapa waktu yang pekerja akan habiskan untuk kerja dan waktu luang atau berapa banyak pendapatan yang akan dibelanjakan untuk konsumsi dan tabungan, ekonom supply-side bersikeras untuk menurunkan tarif pajak karena mereka percaya hal itu dapat memperbaiki laju pertumbuhan ekonomi.

Kurva Laffer

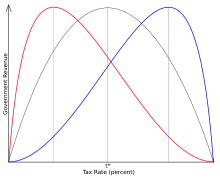

[sunting | sunting sumber]Kurva Laffer menggambarkan hubungan matematis antara penerimaan pajak dan tarif pajak, yang dipopulerkan oleh ekonom Arthur B. Laffer pada 1974.[29] Kurva Laffer mengemukakan keberadaan titik maksimum dimana penerimaan pajak dimaksimumkan pada tarif pajak spesifik (yang tidak diketahui). Banyak yang mengartikan kurva Laffer menjadi tarif pajak yang tinggi dapat menurunkan basis pajak, yang akan mengarah pada penurunan penerimaan pajak jika tarif pajak tinggi.[26] Akibat dari dampak yang dihasilkan oleh pajak pada pendapatan yang dipajaki, penyesuaian tarif pajak tidak akan mengarah pada perubahan proporsional dari penerimaan pajak. Itulah mengapa, ekonom supply-side bersikeras untuk menurunkan tarif pajak karena menghasilkan peningkatan penerimaan pajak.

Kurva Laffer mewujudkan postulat ekonomi supply-side: bahwa tarif pajak dan penerimaan pajak berbeda, dengan penerimaan pajak pemerintah sama pada tarif pajak 100% dengan pada tarif pajak 0% dan penerimaan maksimum berada diantara dua nilai ini. Para supply-siders berargumen bahwa pada lingkungan dengan tarif pajak yang tinggi menurunkan tarif pajaknya akan mengakibatkan antara peningkatan penerimaan atau kehilangan penerimaan yang kecil dibandingkan perkiraan yang hanya mengandalkan estimasi statis dari basis pajak sebelumnya.[32]

Ini menyebabkan supply-siders mengusulkan pengurangan besar-besaran pada tarif pajak pendapatan dan keuntungan modal marginal untuk mendorong investasi yang lebih besar, yang akan menghasilkan lebih banyak penawaran. Jude Wanniski dan banyak yang lainnya mengusulkan tarif pajak keuntungan modal nol.[33][34]

Sejarah

[sunting | sunting sumber]Reaganomics

[sunting | sunting sumber]Di Amerika Serikat, komentator sering menyamakan ekonomi supply-side dengan Reaganomics. Pemerintahan presiden Partai Republik Ronald Reagan mempromosikan kebijakan fiskalnya berdasarkan ekonomi supply-side. Reagan menjadikan ekonomi supply-side sebagai ungkapan umum dan menjanjikan pengurangan tarif pajak penghasilan secara menyeluruh dan bahkan pengurangan tarif pajak keuntungan modal yang lebih besar.[35] Selama kampanye kepresidenan Reagan pada tahun 1980, permasalahan ekonomi utama adalah inflasi dua digit, yang digambarkan oleh Reagan sebagai "terlalu banyak dolar untuk mengejar terlalu sedikit barang", dan bukannya uang ketat, resesi, dan PHK yang biasa terjadi, akibat hilangnya produksi dan kekayaan, ia menjanjikan cara yang bertahap dan tidak menyakitkan untuk melawan inflasi dengan "mencari jalan keluar dari inflasi".[36]

Beralih dari kebijakan moneter sebelumnya, Ketua Federal Reserve Paul Volcker menerapkan kebijakan moneter yang lebih ketat termasuk pertumbuhan jumlah uang beredar yang lebih rendah untuk mematahkan psikologi inflasi dan menekan ekspektasi inflasi dari sistem perekonomian.[37] Oleh karena itu, pendukung supply-side berpendapat bahwa Reaganomics hanya didasarkan sebagian pada ekonomi supply-side.

Kongres di bawah Reagan meloloskan rencana yang akan memangkas pajak sebesar $749 miliar selama lima tahun. Kritikus menyatakan bahwa pemotongan pajak meningkatkan defisit anggaran, sementara para pendukung Reagan memuji pemotongan pajak karena membantu ekspansi ekonomi tahun 1980-an dan berpendapat bahwa defisit anggaran akan berkurang jika bukan karena peningkatan besar-besaran dalam belanja militer.[38] Akibatnya, Jason Hymowitz mengutip Reagan—bersama Jack Kemp —sebagai pendukung besar ekonomi supply-side dalam politik dan berulang kali memuji kepemimpinannya.[39]

Kritikus Reaganomics mengklaim bahwa mereka gagal menghasilkan banyak keuntungan berlebihan seperti yang dijanjikan oleh beberapa supply-siders. Paul Krugman kemudian merangkum situasinya: "Ketika Ronald Reagan terpilih, para supply-sider mendapat kesempatan untuk mencoba ide-ide mereka. Sayangnya, mereka gagal." Meskipun ia memuji ilmu ekonomi supply-side karena lebih berhasil daripada monetarisme yang ia klaim "membuat perekonomian berada dalam kehancuran", ia menyatakan bahwa ilmu ekonomi supply-side memberikan hasil yang "jauh dari apa yang dijanjikan", menggambarkan teori supply-side sebagai "makan siang gratis".[40]

Masa Clinton

[sunting | sunting sumber]

Clinton menandatangani Undang-Undang Omnibus Rekonsiliasi Anggaran tahun 1993 menjadi undang-undang, yang menaikkan tarif pajak pendapatan untuk pendapatan di atas $115.000, menciptakan kelompok pajak tambahan yang lebih tinggi untuk pendapatan perusahaan di atas $335.000, menghapus batasan pajak Medicare, menaikkan pajak bahan bakar dan meningkatkan porsi penghasilan Jaminan Sosial yang kena pajak, antara kenaikan pajak lain. Frankel dan Orszag menggambarkan “konservatisme fiskal progresif” dari paket tahun 1993: “Konservatisme fiskal progresif tersebut menggabungkan upaya sederhana dalam redistribusi (komponen progresif) dan disiplin anggaran (komponen konservatif fiskal). Oleh karena itu, paket tahun 1993 mencakup pengurangan belanja dan pajak yang signifikan. Namun mereka memusatkan kenaikan pajak pada pembayar pajak berpendapatan tinggi, dan secara substansial memperluas Kredit Pajak Penghasilan, Head Start, dan program pemerintah lainnya yang ditujukan untuk masyarakat berpendapatan rendah." Kenaikan pajak menghasilkan pendapatan yang lebih besar (dibandingkan dengan baseline tanpa kenaikan pajak).[44]

RUU tersebut ditentang keras oleh Partai Republik, yang diserang dengan keras oleh John Kasich dan Minority Whip Newt Gingrich karena dianggap menyebabkan hilangnya pekerjaan dan penurunan pendapatan.[45]

Ekonom Paul Krugman menulis pada tahun 2017 bahwa kenaikan pajak yang dilakukan Clinton terhadap orang kaya memberikan contoh tandingan terhadap doktrin pemotongan pajak supply-side: "Bill Clinton memberikan tes yang jelas, dengan menaikkan pajak bagi orang kaya. Partai Republik memperkirakan akan terjadi bencana, namun perekonomian malah melonjak , menciptakan lebih banyak lapangan kerja dibandingkan pada masa pemerintahan Reagan."

Ekonom supply-side Alan Reynolds berpendapat bahwa era Clinton merupakan kelanjutan dari kebijakan pajak rendah (dari tahun 1980an):

Kenyataannya, kebijakan perpajakan tidak jauh lebih baik pada tahun delapan puluhan dibandingkan pada tahun sembilan puluhan. Tarif pajak penghasilan tertinggi adalah 50 persen dari tahun 1983 hingga 1986, namun di bawah 40 persen setelah tahun 1993. Dan pajak keuntungan modal adalah 28 persen dari tahun 1987 hingga [1997], namun hanya 20 persen pada tahun-tahun booming pada tahun 1997-2000. Secara seimbang, ada hal baik dan buruk pada kedua periode tersebut. Namun pada tahun delapan puluhan dan sembilan puluhan, kebijakan perpajakan jauh lebih bijaksana dibandingkan pada tahun 1968 hingga 1982.[46]

Eksperimen Kansas

[sunting | sunting sumber]Pada bulan Mei 2012, Sam Brownback, Gubernur negara bagian Kansas, menandatangani undang-undang "Pengganti RUU Senat Kansas HB 2117",[47][48] yang memotong jumlah kelompok pajak penghasilan individu dari tiga menjadi dua, dan mengurangi tarif pajak penghasilan atas dari 6,45% dan 6,25% menjadi 4,9% dan tarif terbawah dari 3,5% menjadi 3%.[49] Undang-undang ini juga menghapus pajak sebesar 7% atas pendapatan "pass-through", pendapatan yang diberikan oleh bisnis — seperti kepemilikan perseorangan, kemitraan, perseroan terbatas, dan perusahaan sub-bab S — kepada pemiliknya alih-alih membayar pajak penghasilan perusahaan, untuk pemilik hampir 200.000 bisnis.[48][50][51] Undang-undang tersebut memotong pajak sebesar US$231 juta pada tahun pertama, dan pemotongan tersebut diproyeksikan meningkat menjadi US$934 juta per tahun setelahnya enam tahun.[51][52]

Pemotongan tersebut didasarkan pada model undang-undang yang diterbitkan oleh Dewan Pertukaran Legislatif Amerika (ALEC),[53][54] yang konservatif, dan didukung oleh The Wall Street Journal, ekonom supply-side Arthur Laffer,[55] komentator ekonomi Stephen Moore[56] dan pemimpin anti-pajak Grover Norquist.[57] Pemotongan pajak ini disebut "eksperimen Kansas", dan digambarkan oleh Brookings Institution sebagai "salah satu eksperimen terbersih tentang bagaimana pemotongan pajak mempengaruhi pertumbuhan ekonomi di AS."[58]

Brownback membandingkan kebijakan pemotongan pajaknya dengan kebijakan Ronald Reagan, tetapi juga menggambarkannya sebagai "eksperimen nyata... Kita akan lihat cara kerjanya.",[49][59] Brownback memperkirakan pemotongan pajaknya akan menghasilkan tambahan 23.000 lapangan kerja di Kansas pada tahun 2020, dan dimaksudkan untuk menghasilkan pertumbuhan ekonomi yang pesat, yang menurutnya akan "seperti suntikan adrenalin ke jantung perekonomian Kansas."[48][60] Di sisi lain, staf riset Badan Legislatif Kansas memperingatkan kemungkinan defisit hampir US$ 2,5 miliar pada Juli 2018.[51]

Pada tahun 2017, pendapatan negara telah turun ratusan juta dolar[61] menyebabkan belanja jalan, jembatan, dan pendidikan dipangkas,[62][63] namun alih-alih meningkatkan pertumbuhan ekonomi, pertumbuhan di Kansas tetap berada di bawah rata-rata.[64] Makalah kerja yang ditulis oleh dua ekonom di Oklahoma State University (Dan Rickman dan Hongbo Wang) yang menggunakan data historis dari beberapa negara bagian lain dengan struktur perekonomian serupa dengan Kansas menemukan bahwa perekonomian Kansas tumbuh sekitar 7,8% lebih sedikit dan lapangan kerja sekitar 2,6% lebih sedikit dibandingkan jika Brownback tidak memotong pajak.[65][66] Pada tahun 2017, Badan Legislatif Partai Republik Kansas memutuskan untuk membatalkan pemotongan tersebut, dan setelah Brownback memveto pencabutan tersebut, ia membatalkan vetonya.[67]

Menurut Max Ehrenfreund, para ekonom pada umumnya sepakat bahwa penjelasan mengenai penurunan pertumbuhan ekonomi akibat pemotongan pajak, bukan peningkatan pertumbuhan ekonomi, adalah bahwa "setiap" manfaat dari pemotongan pajak akan diperoleh dalam jangka panjang, bukan jangka pendek, namun yang diperoleh dalam jangka pendek adalah penurunan besar dalam permintaan barang dan jasa. Dalam perekonomian Kansas, pemotongan pengeluaran pemerintah negara bagian mengurangi pendapatan "pegawai, pemasok, dan kontraktor" pemerintah negara bagian yang membelanjakan sebagian besar pendapatan mereka secara lokal. Selain itu, kekhawatiran terhadap besarnya defisit anggaran negara "mungkin telah menghalangi dunia usaha untuk melakukan investasi baru yang besar".[65]

Salah satu masalah yang dihadapi Kansas adalah meskipun penelitian menunjukkan bahwa pemotongan pajak meningkatkan pertumbuhan ekonomi, peningkatan pendapatan dari pertumbuhan tersebut dengan tarif pajak baru yang lebih rendah hanya cukup untuk menutupi 10-30% pemotongan pajak, yang berarti untuk menghindari defisit, pemotongan belanja juga harus dilakukan.[50][68]

Masa Trump

[sunting | sunting sumber]Pendukung supply-side Laffer dan komentator ekonomi Stephen Moore dan Larry Kudlow memainkan peran penting dalam merumuskan kebijakan ekonomi Trump dengan memberi nasihat kepadanya mengenai pemotongan pajak, serta mendorongnya untuk menurunkan hambatan perdagangan.[69] Laffer dan Moore menulis buku tahun 2018 tentang kebijakan tersebut, Trumponomics, dengan kata pengantar oleh Kudlow. Ekonom Gregory Mankiw mengulas buku tersebut di Foreign Affairs, dan menyebut pernyataan seputar kebijakan Trump sebagai "ekonomi minyak ular".[70][11] Ia mengkritik penulis laporan tersebut karena dengan tidak menyesal menirukan klaim presiden tentang tingkat pertumbuhan tahunan yang diakibatkan oleh pemotongan pajak sebesar 1-4%, padahal perkiraan tertinggi yang masuk akal adalah sekitar 0,5%, namun ia juga memuji mereka karena terus mendukung pandangan konsensus bahwa perdagangan bebas adalah baik bagi semua orang, bertentangan dengan pandangan merkantilisme presiden.[70][11] Ia juga mengkritik mereka karena mengikuti pendekatan sederhana "pertumbuhan ekonomi akan menyelesaikan semua masalah", sedangkan penasihat ekonomi presiden sebelumnya lebih bernuansa, mengakui trade-off yang tidak dapat dihindari antara ekuitas dan efisiensi dalam pendekatan mereka dalam mengelola perekonomian.[11]

Trump menerapkan pemotongan pajak penghasilan individu dan perusahaan yang mulai berlaku pada tahun 2018. Profesor ekonomi Rutgers, Farrokh Langdana, mengklaim bahwa pemotongan pajak Trump adalah contoh kebijakan pajak supply-side, mengutip surat dari para ekonom yang telah lama terkait dengan teori supply-side yang menjelaskan mereka seperti itu.[71]

Teori kebijakan fiskal

[sunting | sunting sumber]Salah satu manfaat dari kebijakan supply-side adalah pergeseran kurva penawaran agregat ke arah luar yang berarti harga dapat diturunkan bersama kenaikan produksi dan lapangan pekerjaan. Hal ini terlihat kontras dengan kebijakan demand-side (misal, belanja pemerintah), yang kalaupun berhasil cenderung memeunculkan tekanan inflasi (seperti, kenaikan harga agregat) seiring pergeseran kurva permintaan agregat ke arah luar. Investasi infrastruktur adalah contoh kebijakan yang memiliki elemen demand-side dan supply-side.[4]

Ekonomi supply-side percaya bahwa peningkatan perpajakan akan terus mengurangi aktivitas ekonomi di suatu negara dan menghambat investasi. Pajak berperan sebagai suatu bentuk hambatan perdagangan atau bea yang menyebabkan pelaku ekonomi untuk kembali ke cara yang kurang efisien untuk memenuhi kebutuhan mereka. Dengan demikian, perpajakan yang tinggi akan mengarah kepada tingkat spesialisasi dan efisiensi ekonomi yang rendah. Gagasan ini dilustrasikan oleh kurva Laffer.[72]

Ekonom supply-side tidak banyak berbicara mengenai dampak defisit dan kadangkala mengutip karya Robert Barro yang menyatakan bahwa pelaku ekonomi rasional akan membeli obligasi dalam jumlah yang cukup untuk mengurangi tingkat bunga jangka panjang.[73]

Dampak pada pertumbuhan ekonomi dan penerimaaan pajak

[sunting | sunting sumber]Bruce Bartlett menyatakan pada tahun 2007 bahwa "Para pendukung penawaran awal menyatakan bahwa beberapa pemotongan pajak, dalam keadaan yang sangat khusus, mungkin benar-benar meningkatkan pendapatan federal. ... Namun saat ini sudah umum untuk mendengar klaim para pemotong pajak, yang tidak masuk akal, bahwa semua pemotongan pajak meningkatkan pendapatan."[22]

Beberapa ekonom kontemporer tidak menganggap ekonomi supply-side sebagai teori ekonomi yang dapat dipertahankan, Alan Blinder menyebutnya sebagai aliran ekonomi yang "bernasib buruk" dan mungkin "konyol" di halaman buku teks tahun 2006.[74] Greg Mankiw, mantan ketua Dewan Penasihat Ekonomi Presiden George W. Bush, memberikan kritik tajam serupa terhadap sekolah tersebut dalam edisi awal buku pengantar ekonominya. “Pemotongan pajak jarang membuahkan hasil. Pembacaan saya terhadap literatur akademis membuat saya percaya bahwa sekitar sepertiga biaya pemotongan pajak dapat diperoleh kembali dengan pertumbuhan ekonomi yang lebih cepat.”[75]

Dalam artikel tahun 1992 untuk Harvard International Review, James Tobin menulis: "Gagasan 'kurva Laffer' bahwa pemotongan pajak sebenarnya akan meningkatkan pendapatan ternyata patut diejek."[76]

Karl Case dan Ray Fair menulis dalam Principles of Economics, "Janji-janji ekstrem dari perekonomian supply-side tidak terwujud. Presiden Reagan berpendapat bahwa karena efek yang digambarkan dalam kurva Laffer, pemerintah dapat mempertahankan pengeluaran, memotong tarif pajak, dan menyeimbangkan anggaran. Hal ini tidak terjadi. Pendapatan pemerintah turun tajam dari tingkat yang seharusnya dapat dicapai tanpa pemotongan pajak."[77]

Pendukung supply-side, Trabandt dan Uhlig berpendapat bahwa "skor statis melebih-lebihkan hilangnya pendapatan akibat pemotongan pajak tenaga kerja dan modal" dan bahwa "skor dinamis" adalah prediktor yang lebih baik untuk dampak pemotongan pajak.[78]

Sebuah studi tahun 1999 yang dilakukan oleh ekonom Universitas Chicago, Austan Goolsbee, meneliti perubahan besar dalam tarif pajak penghasilan tinggi di Amerika Serikat sejak tahun 1920-an dan seterusnya. Laporan tersebut menyimpulkan bahwa hanya ada sedikit perubahan dalam laporan pendapatan individu berpendapatan tinggi, yang menunjukkan bahwa perubahan pajak hanya berdampak kecil terhadap jumlah orang yang bekerja.[79][80] Ia menyimpulkan bahwa gagasan bahwa pemerintah dapat mengumpulkan lebih banyak uang dengan memotong suku bunga "tidak mungkin benar jika dibandingkan dengan tarif pajak marjinal saat ini."[79] Pada tahun 2015, sebuah penelitian menemukan bahwa dalam beberapa dekade terakhir, pemotongan pajak di AS jarang menutup kerugian pendapatan dan berdampak minimal terhadap pertumbuhan PDB.[81][82]

Kertas kerja tahun 2008 menemukan bahwa dalam kasus Rusia, “pemotongan tarif pajak dapat meningkatkan pendapatan dengan meningkatkan kepatuhan pajak.”[83]

New Palgrave Dictionary of Economics melaporkan bahwa perkiraan tarif pajak yang memaksimalkan pendapatan sangat bervariasi, dengan kisaran menengah sekitar 70%.[84] Menurut sebuah studi tahun 2012, "tarif [pajak] marginal teratas AS jauh dari puncak kurva Laffer."[85] Sebuah survei tahun 2012 menemukan konsensus di antara para ekonom terkemuka bahwa mengurangi tarif pajak pendapatan federal AS akan meningkatkan PDB tetapi tidak akan meningkatkan pendapatan pajak.[86]

John Quiggin membedakan antara kurva Laffer dan analisis tarif pajak Laffer. Kurva Laffer adalah "benar tetapi tidak orisinal", tetapi analisis Laffer bahwa Amerika Serikat berada di sisi yang salah dari kurva Laffer "asli tetapi tidak benar".[87]

Pemotongan pajak tahun 1920-an

[sunting | sunting sumber]Para pendukung ekonomi supply-side terkadang mengutip pemotongan pajak yang diberlakukan pada tahun 1920an sebagai bukti bahwa pemotongan pajak dapat meningkatkan pendapatan pajak. Setelah Perang Dunia I, kelompok pajak tertinggi, yang diperuntukkan bagi mereka yang berpenghasilan lebih dari $100.000 per tahun (saat ini bernilai setidaknya $1 juta per tahun), adalah lebih dari 70 persen.[88] Menurut The Heritage Foundation, undang-undang pendapatan tahun 1921, 1924, dan 1926 mengurangi tarif pajak menjadi kurang dari 25 persen, namun pendapatan pajak justru meningkat secara signifikan.[89] Sejarawan pajak Joseph Thorndike berpendapat bahwa pemotongan pajak membantu "meningkatkan" pertumbuhan tetapi tidak "menutupi seluruh biaya pemotongan pajak tersebut".[90]

Undang-Undang Pendapatan 1964

[sunting | sunting sumber]Para pendukung ekonomi supply-side terkadang mengutip pemotongan pajak yang diberlakukan oleh Presiden Lyndon B. Johnson dengan Undang-Undang Pendapatan tahun 1964. John F. Kennedy pada tahun sebelumnya menganjurkan penurunan tarif pajak secara drastis pada tahun 1963 ketika tarif pajak penghasilan tertinggi adalah 91%, dengan alasan bahwa "tarif pajak saat ini terlalu tinggi dan pendapatan pajak terlalu rendah, dan merupakan cara yang paling tepat untuk melakukan pengurangan pajak." meningkatkan pendapatan dalam jangka panjang berarti menurunkan suku bunga sekarang".[91] CBO menyimpulkan pada tahun 1978 bahwa pemotongan pajak mengurangi pendapatan pajak sebesar $12 miliar dan hanya antara $3 miliar hingga $9 miliar yang diperoleh kembali karena meningkatnya pertumbuhan ekonomi. Menurut CBO, "sebagian besar peningkatan [pendapatan] ini disebabkan oleh pertumbuhan ekonomi yang akan terjadi bahkan tanpa pemotongan pajak."[90]

Pada saat yang sama, beberapa penelitian menemukan respons yang relatif kuat terhadap pemotongan pajak dari 5% laporan pajak teratas.[92] Telah teridentifikasi peningkatan pendapatan sebesar 7,7% dari 5% teratas, dari $17,17 miliar AS pada tahun 1963 menjadi $18,49 miliar pada tahun 1965. Dengan demikian, data tersebut telah memberikan bukti bahwa kelompok tersebut termasuk dalam bagian yang terlarang dari Kurva Laffer, karena inputnya terhadap total penerimaan pajak mengalami peningkatan meskipun tarif pajak menurun secara signifikan.[92]

Reaganomics

[sunting | sunting sumber]Para pendukung supply-side membenarkan pemotongan pajak yang dilakukan Reagan pada tahun 1980-an dengan menyatakan bahwa pemotongan pajak tersebut akan menghasilkan peningkatan bersih dalam pendapatan pajak, namun pendapatan pajak menurun (dibandingkan dengan baseline tanpa pemotongan) karena pemotongan pajak Reagan, dan defisit membengkak selama masa jabatan Reagan.[93][94][95][96] Departemen Keuangan mempelajari pemotongan pajak Reagan dan menyimpulkan bahwa pemotongan tersebut secara signifikan mengurangi pendapatan pajak dibandingkan dengan data dasar tanpa pemotongan tersebut. Anggaran tahun 1990 oleh pemerintahan Reagan menyimpulkan bahwa pemotongan pajak tahun 1981 telah menyebabkan penurunan pendapatan pajak.

Baik CBO maupun Pemerintahan Reagan memperkirakan bahwa pendapatan pajak penghasilan individu dan bisnis akan lebih rendah jika proposal pemotongan pajak Reagan dilaksanakan, dibandingkan dengan kebijakan dasar tanpa pemotongan tersebut, sekitar $50 miliar pada tahun 1982 dan $210 miliar pada tahun 1986. Penerimaan pajak FICA meningkat karena pada tahun 1983 tarif pajak FICA dinaikkan dari 6,7% menjadi 7% dan plafon dinaikkan sebesar $2.100. Untuk wiraswasta, tarif pajak FICA naik dari 9,35% menjadi 14%. Tarif pajak FICA meningkat selama masa jabatan Reagan dan naik menjadi 7,51% pada tahun 1988 dan batas atas dinaikkan sebesar 61% selama dua masa jabatan Reagan. Kenaikan pajak bagi penerima upah, bersama dengan inflasi, merupakan sumber perolehan pendapatan pada awal tahun 1980an.

Beberapa kritikus supply-side berpendapat bahwa argumen untuk menurunkan pajak guna meningkatkan pendapatan hanyalah kedok untuk "membuat pemerintah kelaparan" dengan harapan bahwa pemotongan pajak akan menyebabkan penurunan belanja pemerintah, namun hal ini memang benar adanya. ternyata tidak demikian. Paul Samuelson menyebut gagasan ini sebagai "teori cacing pita—gagasan bahwa cara untuk menghilangkan cacing pita adalah dengan menusuk perut pasien".

Sering terjadi kebingungan mengenai arti istilah "ekonomi supply-side" antara gagasan terkait keberadaan Kurva Laffer dan keyakinan bahwa penurunan tarif pajak dapat meningkatkan pendapatan pajak. Banyak ekonom supply-side meragukan klaim terakhir namun tetap mendukung kebijakan umum pemotongan pajak. Ekonom Gregory Mankiw menggunakan istilah "ekonomi iseng" untuk menggambarkan gagasan pemotongan tarif pajak yang meningkatkan pendapatan dalam edisi ketiga buku teks Prinsip Ekonomi Makro tahun 2007 di bagian yang berjudul "Penipu dan Penipu":

Contoh ekonomi iseng terjadi pada tahun 1980, ketika sekelompok kecil ekonom menasihati kandidat Presiden, Ronald Reagan, bahwa pemotongan tarif pajak penghasilan secara menyeluruh akan meningkatkan pendapatan pajak. Mereka berpendapat bahwa jika masyarakat dapat mempertahankan sebagian besar pendapatannya, maka masyarakat akan bekerja lebih keras untuk mendapatkan lebih banyak pendapatan. Meskipun tarif pajak akan lebih rendah, menurut mereka pendapatan akan meningkat sangat besar sehingga pendapatan pajak akan meningkat. Hampir semua ekonom profesional, termasuk sebagian besar mereka yang mendukung usulan Reagan untuk memotong pajak, memandang hasil ini terlalu optimis. Tarif pajak yang lebih rendah mungkin mendorong masyarakat untuk bekerja lebih keras dan upaya ekstra ini sampai batas tertentu akan mengimbangi dampak langsung dari tarif pajak yang lebih rendah, namun tidak ada bukti yang dapat dipercaya bahwa upaya kerja akan meningkat cukup untuk menyebabkan pendapatan pajak meningkat seiring dengan penurunan tarif pajak. tarif pajak. [...] Orang-orang yang melakukan diet iseng membahayakan kesehatan mereka tetapi jarang mencapai penurunan berat badan permanen yang mereka inginkan. Demikian pula, ketika para politisi bergantung pada nasihat para penipu dan orang-orang bodoh, mereka jarang mendapatkan hasil yang diharapkan. Setelah Reagan terpilih, Kongres meloloskan pemotongan tarif pajak yang dianjurkan Reagan, namun pemotongan pajak tersebut tidak menyebabkan peningkatan pendapatan pajak.

Pada tahun 1986, Martin Feldstein — seorang yang menggambarkan dirinya sendiri sebagai "petugas pasokan tradisional" yang menjabat sebagai ketua Dewan Penasihat Ekonomi Reagan dari tahun 1982 hingga 1984 - mencirikan "petugas pasokan baru" yang muncul sekitar tahun 1980:

Apa yang membedakan para supply sider baru dengan supply sider tradisional pada awal tahun 1980an bukanlah kebijakan-kebijakan yang mereka anjurkan, melainkan klaim-klaim yang mereka buat atas kebijakan-kebijakan tersebut... Para supply sider "baru" jauh lebih boros dalam klaim mereka. Mereka memproyeksikan pertumbuhan yang cepat, peningkatan pendapatan pajak yang dramatis, peningkatan tajam dalam tabungan, dan penurunan inflasi yang relatif tidak menimbulkan dampak buruk. Hiperbola supply-side yang paling menonjol adalah proposisi “kurva Laffer” yang menyatakan bahwa pemotongan pajak sebenarnya akan meningkatkan penerimaan pajak karena akan melepaskan pasokan usaha yang sangat tertekan. Proposisi luar biasa lainnya adalah klaim bahwa meskipun pemotongan pajak menyebabkan peningkatan defisit anggaran, hal tersebut tidak akan mengurangi dana yang tersedia untuk investasi pada pabrik dan peralatan karena perubahan pajak akan meningkatkan tingkat tabungan cukup untuk membiayai peningkatan defisit. Namun demikian, saya yakin bahwa pembicaraan yang longgar dari para ekstremis di supply-side memberikan reputasi yang buruk pada kebijakan yang pada dasarnya baik dan menyebabkan kesalahan kuantitatif yang tidak hanya berkontribusi pada defisit anggaran berikutnya tetapi juga mempersulit perubahan kebijakan ketika defisit tersebut menjadi besar. tampak.

Pemotongan pajak era Bush

[sunting | sunting sumber]Selama masa kepresidenannya, Presiden Bush menandatangani Undang-Undang Rekonsiliasi Pertumbuhan Ekonomi dan Keringanan Pajak tahun 2001 dan Undang-Undang Rekonsiliasi Bantuan Pajak Pekerjaan dan Pertumbuhan tahun 2003 , yang mencakup pemotongan pajak yang signifikan. Pada tahun 2003, Kantor Anggaran Kongres melakukan analisis penilaian dinamis terhadap pemotongan pajak yang dianjurkan oleh para pendukung pasokan, dan menemukan bahwa pemotongan pajak yang dilakukan oleh Bush tidak akan membuahkan hasil. Dua dari sembilan model yang digunakan dalam penelitian ini memperkirakan adanya peningkatan besar dalam defisit selama sepuluh tahun ke depan akibat pemotongan pajak, namun hanya dengan membuat asumsi bahwa masyarakat akan bekerja lebih keras dari tahun 2004 hingga 2014 karena mereka yakin bahwa tarif pajak akan meningkat lagi. pada tahun 2014, dan mereka ingin menghasilkan lebih banyak uang sebelum pemotongan pajak berakhir.

Pada tahun 2006, CBO merilis studi berjudul "A Dynamic Analysis of Permanent Extension of the President's Tax Relief". Studi ini menemukan bahwa dalam skenario terbaik, menjadikan pemotongan pajak permanen akan meningkatkan perekonomian "dalam jangka panjang" sebesar 0,7%. Studi ini dikritik oleh banyak ekonom, termasuk Profesor Ekonomi Harvard Greg Mankiw, yang menunjukkan bahwa CBO menggunakan nilai yang sangat rendah untuk elastisitas penawaran tenaga kerja tertimbang pendapatan sebesar 0,14. Dalam makalah yang diterbitkan dalam Journal of Public Economics, Mankiw dan Matthew Weinzierl mencatat bahwa penelitian ekonomi saat ini akan menempatkan nilai yang sesuai untuk elastisitas pasokan tenaga kerja pada kisaran 0,5.

Kantor Anggaran Kongres (CBO) memperkirakan bahwa perpanjangan pemotongan pajak Bush melampaui masa berlakunya pada tahun 2010 akan meningkatkan defisit sebesar $1,8 triliun selama 10 tahun. CBO juga menyelesaikan penelitiannya pada tahun 2005 yang menganalisis hipotetis pemotongan pajak penghasilan sebesar 10% dan menyimpulkan bahwa dalam berbagai skenario, akan ada kompensasi minimal terhadap hilangnya pendapatan. Dengan kata lain, defisit akan meningkat dengan jumlah yang hampir sama dengan pemotongan pajak dalam lima tahun pertama dengan terbatasnya pendapatan umpan balik setelahnya.

Ekonom peraih Nobel Milton Friedman sepakat bahwa pemotongan pajak akan mengurangi pendapatan pajak dan mengakibatkan defisit yang tidak dapat ditoleransi, meskipun ia mendukung pemotongan tersebut sebagai cara untuk membatasi pengeluaran federal. Friedman menggolongkan berkurangnya pendapatan pajak pemerintah sebagai "pemotongan tunjangan mereka".

Douglas Holtz-Eakin adalah seorang ekonom pemerintahan Bush yang ditunjuk sebagai direktur Kantor Anggaran Kongres pada tahun 2003. Di bawah kepemimpinannya, CBO melakukan studi tentang tarif pajak penghasilan yang menemukan bahwa pendapatan baru dari pemotongan pajak tidak ada apa-apanya dibandingkan dengan biayanya.

Profesor ekonomi Dartmouth Andrew Samwick adalah kepala staf ekonom di Dewan Penasihat Ekonomi Bush dari Juli 2003 hingga Juli 2004. Menulis di blognya pada tahun 2007, Samwick mendesak mantan rekannya di pemerintahan Bush untuk menghindari pernyataan bahwa pemotongan pajak Bush dibayar untuk diri mereka sendiri, karena "Tidak ada orang bijaksana yang mempercayainya...Tidak seorang pun."

Pemotongan pajak era Trump

[sunting | sunting sumber]The New York Times melaporkan pada bulan November 2018 bahwa perombakan pajak Trump "telah menggemukkan gaji sebagian besar pekerja Amerika, menambah keuntungan perusahaan-perusahaan besar dan mempercepat pertumbuhan ekonomi." Memperhatikan bahwa "ini masih awal, tetapi sepuluh bulan setelah undang-undang tersebut diberlakukan, peningkatan 'supply-side' yang dijanjikan lebih sulit ditemukan dibandingkan stimulus yang tinggi gula." Para penulis menjelaskan bahwa "Sangat tidak biasa jika defisit...tumbuh sebesar ini selama periode kemakmuran" dan bahwa "kesehatan fiskal AS memburuk dengan cepat, karena pendapatan menurun tajam" (hampir $200 miliar atau sekitar 6%) dibandingkan dengan perkiraan CBO sebelum pemotongan pajak. Hasil untuk tahun 2018 meliputi:

- Bertentangan dengan klaim bahwa pemotongan pajak akan membuahkan hasil, defisit anggaran meningkat menjadi $779 miliar pada tahun fiskal 2018, naik 17% dibandingkan tahun sebelumnya.

- Pendapatan pajak perusahaan turun sepertiga pada tahun fiskal 2018.

- Aktivitas pembelian kembali saham meningkat signifikan.

- Pertumbuhan PDB, investasi bisnis dan keuntungan perusahaan meningkat.

- Seorang pekerja pada umumnya di sebuah perusahaan besar mendapat kenaikan gaji sebesar $225 atau bonus satu kali, sesuai dengan hukum.

- Pertumbuhan upah riil (disesuaikan dengan inflasi) sedikit lebih lambat pada tahun 2018 dibandingkan tahun 2017.

Analisis yang dilakukan oleh Congressional Research Service mengenai dampak pemotongan pajak pada tahun pertama menemukan bahwa hanya sedikit pertumbuhan ekonomi pada tahun 2018 yang dapat dikaitkan dengan hal tersebut. Pertumbuhan PDB, lapangan kerja, kompensasi pekerja, dan investasi bisnis melambat selama tahun kedua setelah diberlakukannya pemotongan pajak, sebelum munculnya pandemi COVID-19 .

Menyusul pemotongan pajak yang dilakukan Trump, penasihat ekonomi Gedung Putih Larry Kudlow secara keliru menyatakan bahwa pendapatan federal telah meningkat sekitar 10% sejak pemotongan pajak, meskipun sebenarnya pendapatan tersebut telah menurun. Ia juga secara keliru menyatakan bahwa CBO telah menemukan "pemotongan pajak sebesar $1,5 triliun sebenarnya dibayar oleh pendapatan yang lebih tinggi dan PDB nominal yang lebih baik."

Reformasi Struktural Supply-side Tiongkok

[sunting | sunting sumber]Mulai tahun 2012, kinerja perekonomian Tiongkok memasuki masa "normal baru", yaitu pertumbuhan ekonomi yang melambat ke tingkat menengah untuk pertama kalinya sejak reformasi ekonomi luas yang dilakukan Deng Xiaoping . Sebagai tanggapannya, Presiden Tiongkok Xi Jinping mengumumkan reformasi struktural supply-side (SSSR) pada tahun 2015 dalam upaya memerangi perlambatan pertumbuhan ekonomi, beralih dari perekonomian yang berorientasi ekspor dan menuju pertumbuhan yang didorong oleh pasokan dan produksi. Fokus reformasi adalah peningkatan produktivitas faktor total (TFP) melalui peningkatan investasi dalam perbaikan teknologi sebagai pengganti penekanan padat karya dan modal pada model pertumbuhan sebelumnya.

Reformasi struktural supply-side Tiongkok berfokus pada pengurangan kelebihan kapasitas di berbagai sektor ekonomi. Rencana reformasi tersebut berpusat pada empat bidang utama: mengurangi kelebihan kapasitas industri, mengurangi leverage di sektor korporasi, mengurangi stok persediaan properti, dan menurunkan biaya untuk usaha baru. Dua bidang sebelumnya berkaitan dengan inisiatif jangka pendek yang berkaitan dengan sektor milik negara, sedangkan inisiatif sebelumnya berkaitan dengan solusi jangka panjang dalam sektor swasta. Mengurangi kelebihan kapasitas industri sangat berfokus pada sektor-sektor seperti batu bara , baja , dan pembangkit listrik . Target pengurangan produksi batu bara yang dilaksanakan oleh Komisi Pembangunan dan Reformasi Nasional (NDRC) adalah sebesar 250 juta ton per tahun (Mta) pada tahun 2016 serta pengurangan kapasitas produksi baja sebesar 100-150 Mta selama periode lima tahun. Dampaknya pada industri baja adalah kekuatan harga yang lebih besar bagi perusahaan-perusahaan besar yang tersisa, serta keuntungan yang lebih tinggi karena kenaikan harga. Peningkatan laba karena pengurangan kapasitas berlebih juga menyebabkan peningkatan kapasitas perusahaan untuk melunasi hutang dan mengurangi leverage, yang merupakan bagian dari pilar kedua SSSR Tiongkok. Sebagai bagian dari inisiatif deleveraging, pemerintah juga mendorong merger dan akuisisi , pembiayaan langsung, dan pertukaran utang terhadap ekuitas, sehingga menghasilkan stabilisasi rasio utang perusahaan terhadap PDB. Reformasi tambahan mencakup peningkatan insentif bagi investasi sektor swasta, pengembangan industri jasa modern, dan peningkatan pasokan barang dan jasa publik. Inisiatif jangka panjang juga disertai dengan pemotongan pajak skala besar serta transisi dari pajak bisnis ke pajak pertambahan nilai (PPN) yang memberikan hasil positif bagi pertumbuhan industri jasa. Kebijakan yang ditargetkan untuk menciptakan mesin pertumbuhan baru meliputi:Made in China 2025 dan agenda Internet Plus, keduanya disebabkan oleh pesatnya pertumbuhan daya saing industri dan inovasi Tiongkok.

Reformasi struktural di supply-side Tiongkok sedang berlangsung dan berorientasi pada jangka panjang. Penyesuaian pada sektor industri sebagai akibat dari kebijakan reformasi awal disebabkan oleh peningkatan nominal dalam pertumbuhan PDB . Namun, dampak ekonomi dari pandemi COVID-19 berdampak pada pertumbuhan permintaan di pasar konsumen domestik Tiongkok, sehingga memperlambat dampak reformasi supply-side yang berkelanjutan

Catatan dan referensi

[sunting | sunting sumber]- ^ Neva Goodwin; Jonathan M. Harris; Julie A. Nelson; Brian Roach; Mariano Torras (March 4, 2015). Principles of Economics in Context. Routledge. hlm. 286. ISBN 978-1-317-46217-0.

supply-side-economics: the macroeconomic theory [...]

- ^ Dwivedi (2010). Macroeconomics, 3E. Tata McGraw-Hill Education. hlm. 372. ISBN 978-0-07-009145-0.

The supply-side economics is the most recent macroeconomic thought.

- ^ Wanniski, Jude (1978). The Way the World Works: How Economies Fail—and Succeed. New York: Basic Books. ISBN 0-465-09095-8.

- ^ a b Chiang, Eric (2014). Core Macroeconomics (3rd ed.). Worth Publishers. hlm. 245. ISBN 978-1-4292-7849-2.

- ^ Campbell, J. L. (1998). "Institutional Analysis and the Role of Ideas in Political Economy". Theory and Society. 27 (3): 377–409. doi:10.1023/A:1006871114987.

- ^ Kyer, B.L.; Maggs, G.E. (1994). "A Macroeconomic Approach to Teaching Supply-Side Economics". The Journal of Economic Education. 25 (1): 44–48. doi:10.2307/182895.

- ^ Kolb, R.W (2018). The SAGE Encyclopedia of Business Ethics and Society. SAGE Publications. hlm. 3303. ISBN 978-1-4833-8151-0.

- ^ Mankiw, G.N. (2020). Principles of Economics. Cengage Learning. hlm. 161–162. ISBN 978-0-357-13380-4.

- ^ Saez, Emmanuel; Slemrod, Joel; Giertz, Seth (2009-01-01). "The Elasticity of Taxable Income with Respect to Marginal Tax Rates: A Critical Review". Department of Economics: Faculty Publications.

- ^ Mankiw, N. Gregory (2018-12-11). "Snake-Oil Economics". Foreign Affairs (dalam bahasa Inggris). 98 (1). ISSN 0015-7120. Diakses tanggal 2024-06-22.

- ^ a b c d Mankiw, G (2019). "Snake-Oil Economics - The Bad Math Behind Trump's Policies" (PDF).

- ^ "Laffer Curve | IGM Forum". igmchicago.org.

- ^ "Once Again: GOP Tax-Cuts Are Not Paying Themselves". The Fiscal Times.

- ^ "Do tax cuts pay for themselves? Evidence is thin". PolitiFact.

- ^ Komlos, J. (2019). "Reaganomics: A Watershed Moment on the Road to Trumpism". The Economists' Voice. 16 (1). doi:10.1515/ev-2018-0032.

- ^ Atkinson, R. D. (2007). Supply-Side Follies: Why Conservative Economics Fails, Liberal Economics Falters, and Innovation Economics Is the Answer. Rowman & Littlehead. hlm. 50. ISBN 978-0-7425-5107-7.

- ^ "Robert Mundell, the intellectual father of supply-side economics, is dead at 88". Washington Examiner. 5 April 2021.

- ^ Case, K. E.; Fair, R. C. (1999). Principles of Economics (5th ed.). Prentice-Hall. hlm. 780. ISBN 0-13-961905-4.

- ^ Schmidt, I.; Rittaler, J.B. (1989). A Critical Evaluation of the Chicago School of Antitrust Analysis. Springer Science & Business Media. ISBN 9789024737925.

- ^ Gandhi, V. P; Ebrill, L. P; Shome, P.; Anton, L. A. M; Modi, J. R; Sanchez-Ugarte, F. J; Mackenzie, G. A (1987). Supply-Side Tax Policy: Its Relevance to Developing Countries. International Monetary Fund. ISBN 9781455271962.

- ^ Bartlett, B. (2003). "Supply-Side Economics: "Voodoo Economics' or Lasting Contribution?" (PDF). Laffer Associates: Supply-Side Investment Research.

- ^ a b Bartlett, B (6 April 2007). "How Supply-Side Economics Trickled Down". The New York Times.

- ^ Gray (1995). Liberalism. Minneapolis: University of Minnesota Press. hlm. 26–27. ISBN 0-8166-2801-7.

- ^ Burns, J. W; Taylor, A. J (2000). "The Mythical Causes of the Republican Supply-Side Economics Revolution". Party Politics. 6 (4): 419–440. doi:10.1177/1354068800006004002. ISSN 1354-0688.

- ^ Gross, N.; Medvetz, T.; Russell, R. (2011). "The Contemporary American Conservative Movement". Annual Review of Sociology. 37 (1): 325–354. doi:10.1146/annurev-soc-081309-150050. ISSN 0360-0572.

- ^ a b c Gwartney, J. D; Stroup, R. L (1987). Macroeconomics, 4th ed. Harcourt Brace Jovanovich. hlm. 253.

- ^ a b c Bosworth, B. P (1984). Tax incentives and economic growth. Brookings Institution. ISBN 0-8157-1035-6. OCLC 797160531.

- ^ Feldstein, M (1986). "Supply Side Economics: Old Truths and New Claims". doi:10.3386/w1792.

- ^ a b c d e Son, H. C (1990). Supply-side economics in the Republic of Korea. Monterey: Naval Postgraduate School.

- ^ Fink, R. H (1982). Supply-Side Economics. University Publications of America.

- ^ a b Roberts, P. C (1984). The Supply-Side Revolution. Harvard University.

- ^ Laffer, A (1 Juni 2004). "The Laffer Curve, Past, Present and Future". The Heritage Foundation.

- ^ Wanniski, J. (2 Mei 2014). "Taxing Capital Gains". polyconomics.com.

- ^ Reynolds, A. (1999). Capital gains tax: Analysis of reform options for Australia (PDF). Hudson Institute.

- ^ (Karl Case and Ray Fair, 1999: pp. 781–2)

- ^ Case & Fair, pp. 781–2

- ^ Malabre, Jr., pp. 170–1.

- ^ "Busting the Left's myths about Reaganomics". CapX. 22 Juni 2017.

- ^ Malabre, Jr., p. 188.

- ^ Malabre, Jr., p. 195.

- ^ "The Distribution of Household Income and Federal Taxes, 2010". The US Congressional Budget Office (CBO). 4 Desember 2013.

- ^ ""Zombies of Voodoo Economics"". nytimes.com. 24 April 2017.

- ^ "Twitter post: Tax rate chart". 22 April 2017.

- ^ ""The Economic and Budget Outlook: Fiscal years 2000-2009"" (PDF). cbo.gov. Januari 1999.

- ^ Kornacki, S. (19 April 2011). "The decade the GOP hopes you've forgotten". Salon.

- ^ "Supply Side Economics After 30 years, Presentation at Vanderbilt University". 23 Januari 2003.

- ^ "Senate Substitute for HB 2117 by Committee on Taxation -- Reduction of income tax rates for individuals and determination of income tax credits; severance tax exemptions; homestead property tax refunds; food sales tax refunds".

- ^ a b c "Kansas small-business owners say elimination of income tax is a big help | Wichita Eagle". web.archive.org. 2013-12-30. Diakses tanggal 2024-06-22.

- ^ a b Brownback, S (28 Mei 2014). "A Midwest Renaissance Rooted in the Reagan Formula". Wall Street Journal.

- ^ a b Hobson, J; Russell, D; Raphelson, S. (25 Oktober 2017). "As Trump Proposes Tax Cuts, Kansas Deals With Aftermath Of Experiment". NPR.

- ^ a b c "Brownback Signs Tax Cuts Law In Statehouse Ceremony". web.archive.org. 2014-10-29. Diakses tanggal 2024-06-22.

- ^ Cooper, B (23 Mei 2012). "Brownback signs big tax cut in Kansas". Kansas City Star.

- ^ "Statehouse Live | Brownback says perception of ALEC influence is 'overblown'". LJWorld.com (dalam bahasa Inggris). Diakses tanggal 2024-06-22.

- ^ Pilkington, Ed (2013-11-20). "Obamacare faces new threat at state level from corporate interest group Alec". The Guardian (dalam bahasa Inggris). ISSN 0261-3077. Diakses tanggal 2024-06-22.

- ^ Barro, Josh (2014-06-27). "Yes, if You Cut Taxes, You Get Less Tax Revenue". The New York Times (dalam bahasa Inggris). ISSN 0362-4331. Diakses tanggal 2024-06-22.

- ^ Lowry, Bryan (2 Mei 2019). "Stephen Moore, an adviser on Brownback's tax cuts, won't serve on Federal Reserve". Kansas City Star.

- ^ Lillis, Mike (2014-09-21). "Norquist defends tax cuts despite Brownback woes in Kansas". The Hill (dalam bahasa Inggris). Diakses tanggal 2024-06-22.

- ^ "The Kansas tax cut experiment". Brookings (dalam bahasa Inggris). Diakses tanggal 2024-06-22.

- ^ "Brownback gets heat for 'real live experiment' comment on tax cuts". LJWorld.com (dalam bahasa Inggris). Diakses tanggal 2024-06-22.

- ^ "What Congressional Tax Cutters Can Learn From Kansas". Tax Policy Center (dalam bahasa Inggris). 2017-11-29. Diakses tanggal 2024-06-22.

- ^ Casselman, Ben; Barry-Jester, Anna Maria; Cheng, Michelle; Koerth, Maggie (2017-06-09). "The Kansas Experiment Is Bad News For Trump's Tax Cuts". FiveThirtyEight (dalam bahasa Inggris). Diakses tanggal 2024-06-22.

- ^ "Kansas Legislature approves budget deal, after lawmakers deliver blistering critiques of state finances". 4 Oktober 2017.

- ^ Berman, Russell (2017-02-24). "How Sam Brownback's Kansas Tax-Cut Experiment Went Wrong". The Atlantic (dalam bahasa Inggris). Diakses tanggal 2024-06-22.

- ^ Gleckman, Howard. "The Great Kansas Tax Cut Experiment Crashes And Burns". Forbes (dalam bahasa Inggris). Diakses tanggal 2024-06-22.

- ^ a b Ehrenfreund, Max (15 Juni 2017). "Wonkblog. Kansas's conservative experiment may have gone worse than people thought". The Washington Post.

- ^ Rickman, Dan S.; Wang, Hongbo (2017-03-19). "Two Tales of Two U.S. States: Regional Fiscal Austerity and Economic Performance". mpra.ub.uni-muenchen.de (dalam bahasa Inggris). Diakses tanggal 2024-06-22.

- ^ Berman, Russell (2017-06-07). "The Death of Kansas's Conservative Experiment". The Atlantic (dalam bahasa Inggris). Diakses tanggal 2024-06-22.

- ^ Ehrenfreud, Max (8 Juni 2017). "Kansas Republicans raise taxes, ending their GOP governor's 'real live experiment' in conservative policy". The Washington Post.

- ^ Schreckinger, B (22 April 2019). "Reagan's Supply-Side Warriors Blaze a Comeback Under Trump". POLITICO Magazine.

- ^ a b Mankiw, N. Gregory (2018-12-11). "Snake-Oil Economics". Foreign Affairs (dalam bahasa Inggris). 98 (1). ISSN 0015-7120. Diakses tanggal 2024-06-22.

- ^ "Supply-side economic theory powers Trump tax plan | Rutgers Business School". www.business.rutgers.edu (dalam bahasa Inggris). 2018-01-02. Diakses tanggal 2024-06-22.

- ^ Karl Case and Ray Fair, 1999: pp. 780–1

- ^ Reynolds, Alan. "The "Conventional" Hypothesis: Deficit Estimates, Savings Rates, Twin Deficits and Yield Curves" (PDF). Cato Institute. Diarsipkan dari aslinya (PDF) pada 6 Agustus 2009. Diakses pada 19 Oktober 2010.

- ^ Kopcke, Richard W.; Tootell, Geoffrey M. B.; Triest, Robert K., ed. (2006). The macroeconomics of fiscal policy. Cambridge, Massachusetts London, England: The MIT Press. ISBN 978-0-262-11295-6.

- ^ Mankiw, N. Gregory (2 Juni 2017). "A Tax Cut Might Be Nice. But Remember the Deficit". The New York Times.

- ^ Tobin, J. (1992). "Voodoo curse". Harvard International Review. 14 (4): 10.

- ^ Case, Karl E.; Fair, Ray C. (2007). Principles of economics (edisi ke-8. ed). Upper Saddle River, NJ: Pearson/Prentice Hall. ISBN 978-0-13-228914-6.

- ^ http://sfb649.wiwi.hu-berlin.de/papers/pdf/SFB649DP2006-023.pdf

- ^ a b Goolsbee, Austan; Hall, Robert E.; Katz, Lawrence F. (1999). "Evidence on the High-Income Laffer Curve from Six Decades of Tax Reform". Brookings Papers on Economic Activity. 1999 (2): 1–64. doi:10.2307/2534678. ISSN 0007-2303.

- ^ "A new crop of candidates discovers the father of supply side economics". The Washington Post. 2015.

- ^ "n2:0362-4331 - Search Results". search.worldcat.org. Diakses tanggal 2024-11-26.

- ^ Gale, William G.; Samwick, Andrew A. (9 September 2014), Effects of Income Tax Changes on Economic Growth (PDF), Brookings Institution, diakses 26 Agustus 2016

- ^ Papp, TK & Takáts, E. "Tax rate cuts and tax compliance—the Laffer curve revisited" (PDF). IMF Working Paper.

- ^ Fullerton, Don (2016). Laffer Curve (dalam bahasa Inggris). London: Palgrave Macmillan UK. hlm. 1–4. doi:10.1057/9780230226203.0922. ISBN 978-1-349-95121-5.

- ^ Saez, Emmanuel; Slemrod, Joel; Giertz, Seth H (2012-03-01). "The Elasticity of Taxable Income with Respect to Marginal Tax Rates: A Critical Review". Journal of Economic Literature (dalam bahasa Inggris). 50 (1): 3–50. doi:10.1257/jel.50.1.3. ISSN 0022-0515.

- ^ "Laffer Curve". Clark Center Forum (dalam bahasa Inggris). Diakses tanggal 2024-11-26.

- ^ Quiggin, John (2012-05-21). Zombie Economics: How Dead Ideas Still Walk among Us. Princeton University Press. doi:10.2307/j.ctt7rg7m. ISBN 978-1-4008-4208-7.

- ^ www.cato.org https://www.cato.org/commentary/1920s-income-tax-cuts-sparked-economic-growth-raised-federal-revenues. Diakses tanggal 2024-11-26. Tidak memiliki atau tanpa

|title=(bantuan) - ^ Mitchell, Daniel. "The Heritage Foundation". The Heritage Foundation (dalam bahasa Inggris). Diakses tanggal 2024-11-26.

- ^ a b "History lesson: Do big tax cuts pay for themselves?". The Washington Post. 2017.

- ^ "Tax Cuts, King Dollar & Growth: From JFK to Reagan to Trump". National Review. 16 September 2016.

- ^ a b Henderson, David R., Are We All Supply-Siders Now?, Western Economic Association International, 1989.

- ^ "n2:0013-0613 - Search Results". search.worldcat.org. Diakses tanggal 2024-11-26.

- ^ "How the GOP tax overhaul compares to the Reagan-era tax bills". PBS News (dalam bahasa Inggris). 2017-12-04. Diakses tanggal 2024-11-26.

- ^ "How Reagan's Tax Cuts Fared". NPR.org. Diakses 14 Juni 2020.

- ^ "n2:1537-5943 - Search Results". search.worldcat.org. Diakses tanggal 2024-11-26.

Pranala luar

[sunting | sunting sumber]- Sowell, Thomas. "Trickle Down" Theory and "Tax Cuts for the Rich".

- Gwartney, James D. (2008). "Supply-Side Economics". Dalam David R. Henderson. Concise Encyclopedia of Economics (edisi ke-2nd). Indianapolis: Library of Economics and Liberty. ISBN 978-0865976658. OCLC 237794267.

- "Portion of Mundell's Nobel Prize Lecture" (awarded for unrelated work in optimum currency area). Claiming that supply side economics was responsible for growth, price stability and the collapse of the Soviet Union.

- "Supply Side Library". A collection of essays and studies by Robert Mundell, Paul Craig Roberts, Stephen Entin and Alan Reynolds.